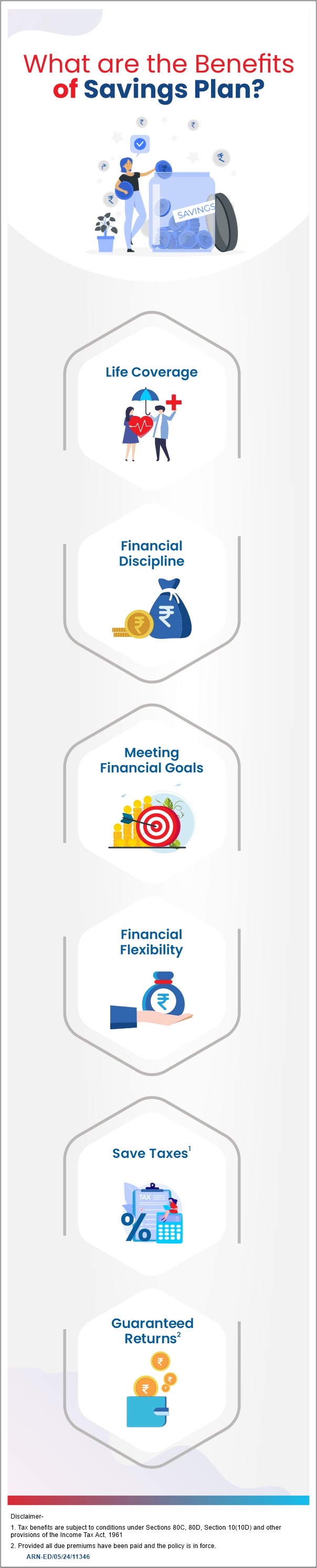

HDFC Life Click 2 Achieve Par Advantage

HDFC Life Click 2 Achieve Par Advantage is meticulously designed to offer versatility, presenting you with a spectrum of options to safeguard your loved ones’ futures and attain your financial objectives.

UIN: 101N207V01

- Additional Life Coverage for your spouse via Additional Life option

- Policy Continuance Benefit (PCB) - Get Waiver of future premium on death of Life Assured + Get Death Benefit as lumpsum immediately + Future benefits continue to nominee or survivor

- Flexibility in choice of Life cover - Choose from 7x /11x annualized premium as life cover for age < 50 years and 5x/11x annualized premium as life cover for age >= 50 years