What do you want to do?

- ULIP

- What are ULIPS?

- Check ULIP Plans

- How ULIPs work?

- Why Invest in ULIPs

- Types of ULIP

- How to Choose the Best ULIP Plans in India?

- ULIP for Investors

- Benefits of ULIP Plans

- ULIP Plans in India 2025

- ULIP for Wealth Creation

- Why Investment Returns are a Critical Factor?

- Calculate Returns

- Equity Funds

- Debts Funds

- Hybrid Funds

- ULIP Charges

- Claim Tax Benefit on ULIPs

- Mistakes to Avoid

- Manage ULIP Funds

- Myths About Investing in ULIPs

- ULIPs Simplified

- Add-ons

- ULIP Terminologies

- FAQ's for ULIP

- Talk to an Advisor

- Customer Reviews

- Articles on ULIP's

- Popular Searches

- Disclaimers

What are ULIPs (Unit Linked Insurance Plans)?

ULIP or Unit Linked Insurance Plan offers a unique combination of life insurance coverage and investment opportunities in a single plan. The life insurance coverage provides financial protection for your loved ones and the investment component helps you grow your wealth over the long-term.

...Read More

How ULIPs work?

1. Premium allocation :

The premium you pay for a ULIP gets divided into 2 parts:

Life insurance component :

A portion of the ULIP premium goes towards providing life insurance coverage In case of your demise your nominee receives a death benefitInvestment component :

The remaining portion of the ULIP premium amount is invested in market-linked funds. You typically can choose from 4 fund options based on your risk appetite:

- Equity funds:

Primarily invested in company stocks with the objective of higher potential returns but with higher associated risk.

- Income, fixed interest and bond funds:

Your ULIP Investment is directed into corporate bonds, government securities and other fixed income instruments for stable returns at medium risk.

- Cash funds:

Also known as money market funds. Your money is invested in cash, bank deposits or money market instruments. For more stable returns with lower associated risk.

- Hybrid/balanced funds:

These are a mix of equity and debt to maintain a balance between equity and debt.

Throughout your policy term you can switch funds but you might be charged for the same. With HDFC Life Click 2 Wealth you can take advantage of unlimited free fund switching.

2. Dual benefits :

The 2 components of ULIP provide dual benefits:

Life cover :

On demise of the policyholder ULIPs provide death benefit to the beneficiary. The death benefit is usually the higher of sum assured or fund value. For HDFC Life Click 2 Wealth the death benefit is the highest amongst total sum assured – any partial withdrawal, 105% of total premiums paid or fund value.Market linked returns :

You money is invested to buy units of chosen fund(s). The Net Asset Value (NAV) of these units determines their price. Your fund value is determined by the NAV of the fund multiplied by the number of units. The NAV fluctuates based on the market performance of the assets in the fund and thus the returns are not guaranteed. Overtime by staying invested you get the advantage of compound growth.

3. Fund management :

The investment portion of your ULIP is managed by professional fund managers of the life insurance company. The fund managers make investment decisions basis various factors such as market conditions and fund’s objective. The life insurance company charges a fee to manage your chosen fund know as the fund management charges. Fund management charges are currently capped at 1.35% per annum of the fund value.

4. Lock-in period :

ULIPs have a lock-in period of 5 years. During the first 5 years you cannot surrender or make partial withdrawal from your policy. This is done to encourage long-term investment.

5. Tax benefits :

Premiums paid for ULIP qualify for tax deductions under Section 80C# (up to Rs. 1.5 lakh) of the Income Tax Act, 1961. Maturity amount is tax free Subject to the conditions as prescribed under Section 10(10D)#.

6. Role of insurer and policyholder:

As a ULIP policyholder you allocate your premium into chosen funds and then can track its performance. The insurer makes adjustments in their investment strategies as per the objective of the funds.

Why Invest in ULIPs?

Investing in ULIPs offers a unique combination of life insurance and market-linked wealth creation in a single plan making them a suitable option for long-term financial planning. Here’s why you should consider investing in ULIPs:

1. Dual Benefits (Life insurance + investment):

This is the core advantage of ULIPs. ULIPs provide a life cover while also investing your premiums in market-linked funds (equity, debt and balanced) – helping you to financially protect your family and growth your wealth simultaneously.

2. Tax Benefits :

With ULIPs you get the following tax benefits –

- Section 80C : Premiums paid up to Rs. 1.5 lakh are eligible for tax deductions under Section 80C of the Income Tax Act,1961.

- Section 10(10D) : The maturity amount and the death benefit are exempt from income tax, subject to certain conditions prescribed under Section 10(10D) of the Income Tax Act,1961.

- Tax-free fund switching : You can switch funds tax-free within the same ULIP plan. This allows you to adapt your investment strategy without any capital gains tax.

3. Flexibility :

ULIPs offer flexibility in terms of fund switching, withdrawals, premium redirections

- Fund switching : Depending on your risk appetite, evolving financial goals and market conditions you can switch funds among different fund options (equity, debt & hybrid) in your ULIP. HDFC Life Click 2 Wealth offers free unlimited fund switching. Giving you the control to actively manage your portfolio.

-Partial withdrawal : After the initial lock-in period of 5 years you can make partial withdrawals from the fund value for financial emergencies.

-Premium redirections & top-ups : ULIPs offer the flexibility to change the allocation of your future premiums to a different fund of your choice. Through ‘top-ups’ you can also increase your contributions as well.

4. Long-term investment :

ULIPs are designed to encourage to investment and grow your wealth in the long-term.

- Market-linked returns : Through ULIPs you get the opportunity to invest in equity and debt – helping you grow your wealth. Funds that have a track record of consistently delivering high returns can help you grow your wealth of the long term. For example, HDFC Life Discovery Fund (SFIN: ULIP06618/01/18DiscvryFnd101) available with HDFC Life ULIPs has delivered returns of 34.59% in the past 5 years (as on 31st May,2025).

- Disciplined savings : ULIPs are ideal for disciplined savings with an initial lock-in period of 5 years. The lock-in period encourages discipline and helps you stay invested for the long-term to achieve your financial goals. By staying invested longer you can take advantage of the power of compounding. For example, Ravi and Ria start investing Rs.10,000 per month. Ravi invests for 5 years while Ria continues to invest for 7 years. At an annual return rate of 8%, Ravi’s corpus will be Rs.7.4 lakh whereas Ria will end up with Rs.11.29 lakh.

- Fulfill financial goals : With the objective to invest for long-term wealth creation ULIPs are ideal for fulfilling goals such as child’s education, retirement planning etc. With the year-on-year education inflation in India at 4.13% and year-on-year retail inflation in India at 3.17% as on April,2025 it’s essential to invest in financial instruments like ULIPs that can offer inflation beating returns in the long run.

5. Transparency :

As a policyholder you will get to track your NAV, charges and fund performance regularly. You will know where your money is being invested and how it is performing helping you to take decisions.

What are the Types of ULIP?

ULIPs come in various types, depending on investment goals, fund options and how premiums are paid. Here’s a breakdown of the different types of ULIPs:

01 Based on Investment Goals

Wealth Creation

- Suitable for - Young Investors, HNIs and salaried individuals

- Objective - Long-term wealth accumulation

- Feature - High exposure to equity

- Recommended plan - HDFC Life Click 2 Wealth

Child Education

Suitable for – Parents planning for children's education

- Objective – Provide for child's future expenses even in the parent's absence

- Feature – Include waiver of premium benefit

- Recommended plan - HDFC Life Click 2 Wealth

Retirement

- Suitable for – Retirement planners

- Objective – Invest during working years to receive regular income after retirement

- Feature – Assured vesting benefit (115% of the total premium paid)

- Recommended plan - HDFC Life Click 2 Wealth

02 Based on Fund Options

Equity linked

- Suitable for – Aggressive investors with a longer investment horizon

- Objective – Create wealth with high returns and high risk

- Feature – High exposure to equity

- Recommended plan – HDFC Life Click 2 Wealth

Debt linked

- Suitable for – Conservative investors

- Objective – Generate stable returns with low risk

- Feature – High exposure to bonds and government securities

- Recommended plan – HDFC Life Sampoorn Nivesh Plus

Hybrid/balanced

- Suitable for – Balanced investors

- Objective – Generate moderate returns with medium risk

- Feature – Invest in mix of equity and debt assets

- Recommended plan – HDFC Life Sampoorn Nivesh Plus

03 Based on Life Cover Options

Level Cover

- Suitable for – Stable life cover

- Objective – To ensure financial protection

- Feature – Life cover remains constant through the policy term

- Recommended plan – HDFC Life Smart Protect Plan

Increasing Life Cover

- Suitable for – Increasing life cover with time

- Objective – To ensure increasing financial protection with increasing responsibility

- Feature – Life cover increases gradually with time

- Recommended plan – HDFC Life Sampoorn Nivesh Plus

04 Based on Premium Payment Options

Single Premium

- Suitable for – Investors with lump sum amount

- Objective – One-time investment to grow your wealth over the long-term

- Feature – Single payment

- Recommended plan – HDFC Life Sampoorn Nivesh Plus

Regular Premium

- Suitable for – Salaried professionals with regular income

- Objective – Gradual growth of wealth to accumulate a corpus

- Feature – Monthly premium payment

- Recommended plan – HDFC Life Sampoorn Nivesh Plus

How to Choose the Best ULIP Plans in India?

ULIP plans are popular among individuals who prefer both life cover and investment aspects included in a single plan. With so many plans available in India, you should consider the following factors to choose the best ULIP plan that suits your requirements.

Understanding financial goals and risk appetite

- Define your goal :

Why are you saving/investing? – Wealth creation, child’s education, retirement, tax saving, life cover or buying your dream home. This will help you choose a suitable tenure and type of funds.

- Assess your risk appetite :

You can choose funds basis your risk tolerance:

- Equity fund – High return potential and high risk

- Hybrid fund – Moderate return potential and Moderate risk

- Debt fund – Low return potential and Low risk

Check fund options and performance

Choosing suitable funds is a critical step to invest in ULIPs. ULIPs offer diverse fund choices like equity funds, debt funds and balanced funds. To get a better understanding of the fund’s performance it is recommended to check the funds past 5 and 10 year returns. For example, HDFC Life Discovery Fund (SFIN: ULIP06618/01/18DiscvryFnd101) available with HDFC Life ULIPs has delivered returns of 34.59% in the past 5 years (as on 31st May,2025). The fund’s performance also depends on the expertise of the fund manger managing the fund, so you can check for the fund managers experience and background.

Low charges and fees

ULIPs come with various charges and fees impacting your returns. You should choose ULIPs with minimal charges. The charges are:

- Premium allocation :

Deducted from your premium before it gets invested. With HDFC Life Sampoorn Nivesh Plus you can reduce your premium allocation charges by investing at least Rs.1lakh (regular & limited pay option)

- Policy administration :

Charged for policy maintenance

- Fund management charges :

This goes towards the management of your funds. It is a certain percentage of your fund value.

- Mortality charges :

Goes towards providing life cover

- Surrender charges :

Charged if your withdraw before the your lock-in period

- Fund switching charges :

Charged for switching funds beyond the permissible number of switches.

- Top-up charges :

Charged in case you want to invest additional amount

Who should invest in a ULIP Plan?

Here’s a breakdown of who should consider investing in ULIPs:

1. Have long term financial goals (More than 5 years)

Investment objective – If you are saving for financial goals like child’s higher education, child’s marriage, retirement planning, buying your dream house or building a sizeable corpus

Why ULIP is suitable? – With a lock-in period of 5 years ULIPs are ideal for long-term investment as it gives you the opportunity to ride out market fluctuations and perform better with the power of compounding over the long run

2. Have a defined risk appetite

Why ULIP is suitable? – ULIPs offer you the opportunity to choose fund options (equity, debt and hybrid) based on your risk appetite. You also have the flexibility to switch your funds basis market conditions.

- Young professionals and first time investors can go for a higher exposure to equity for potentially higher returns

- Conservative investor and people who are nearing their goals can opt for debt funds to get stable returns and avoid market fluctuation

3. Looking for life insurance and investment in the same plan

Why ULIP is suitable? - If you are looking to financially protect your family and grow your wealth, ULIPs provide the convenience of both these benefits in a single integrated plan. This will eliminate the need for you to manage life insurance and investment needs separately.

4. Want to invest in a disciplined manner

Why ULIP is suitable? - The habit of investing regularly and a lock-in period of 5 years in ULIP plans can help you to save in a disciplined manner to achieve your financial goals.

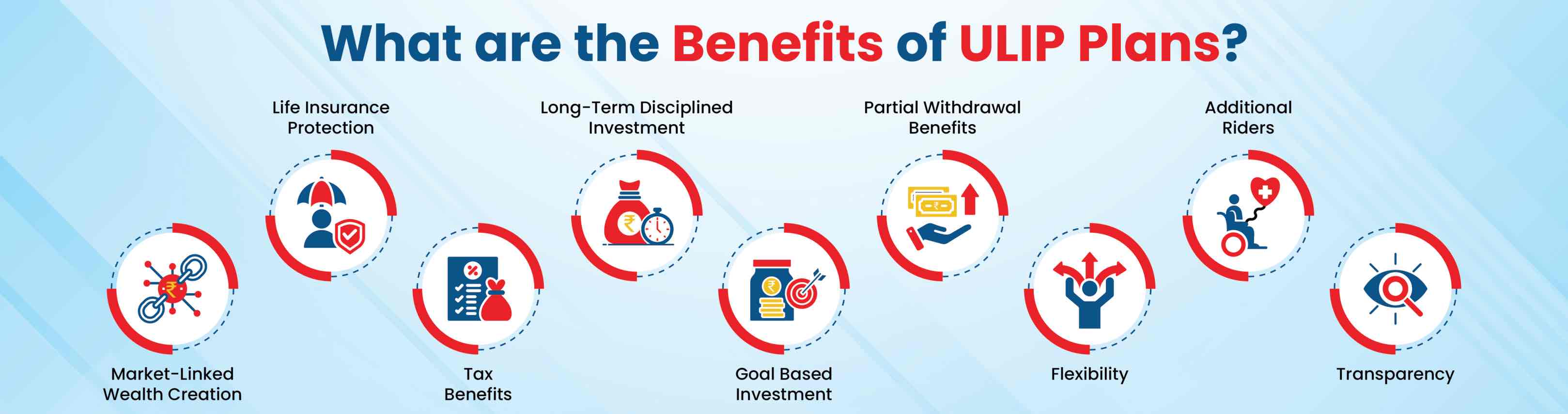

What are the Benefits of ULIP Plans?

Here is the breakdown of the primary benefits of ULIP plans:

Market-linked wealth creation

ULIPs give you the opportunity to invest in different types of funds – equity, debt and hybrid as per your risk appetite and personal financial goals. With ULIPs you can take advantage of the power of compounding to create wealth over time.

...Read More

Life insurance protection

If the policyholder passes away during the policy term, the beneficiaries receive the sum assured or the fund value, whichever is higher. The family feels financially secure with this payout.

...Read More

Tax Benefits

ULIPs being a life insurance product helps you save tax on the premiums you have paid under section 80C, get tax-free maturity benefit under Section 10(10D) subject to the conditions as prescribed and switch funds tax-free.

...Read More

Long-term Disciplined Investment

ULIPs are designed for long-term investments with a lock-in period of 5 years. Investing regularly and for a longer time horizon (5+ years) protects your investment from the market ups and downs to eventually generate high returns.

...Read More

Goal Based Investment

ULIPs are an effective financial instrument to save for your financial goals – child’s education, retirement planning, buying a home etc.

...Read More

Partial Withdrawal Benefits

ULIPs allow partial withdrawal after the 5-year lock-in period, providing easy access to cash during emergencies. However, there is a cap on the withdrawal based on the fund value or the policy terms and conditions.

...Read More

Flexibility

ULIP plans offer a wide range of flexibility in terms of – fund switches (to adapt to changing market conditions), premium redirections, top-ups (to increase your contributions). These inherent features make ULIP a very customisable financial product.

...Read More

Additional Riders

To enhance the financial protection of ULIPs you can choose to opt for riders such as critical illness rider, waiver of premium rider (include for child plans), live well rider etc.

...Read More

Transparency

You can easily keep track of your fund performance, NAV and other policy details of your ULIP.

...Read More

ULIP Plans in India 2025

ULIP Plans |

Description |

Action |

HDFC Life Click 2 Wealth (UIN: 101L133V03) |

It is a plan loaded with features that enhance the returns. ● You can choose from 17 fund options to maximise returns. ● The charges for the plan are minimal. Only fund management charges and mortality charges are collected. ● For the first five years from the date of purchase, 1% of the premium fixed is added to your fund. ● If the policyholder dies during the policy term, the future premiums are waived off, and the fund invested continues to earn returns. ● You can opt for systematic withdrawal of funds to create a regular income stream after retirement. ● When the premium waiver option is exercised, the mortality charges related to the life assured will be refunded. ● You can switch funds unlimited times without any fee. |

|

HDFC Life Sampoorn Nivesh Plus (UIN: 101L180V01) |

● This is a savings cum life cover plan with 11 fund options and loyalty additions to optimise the returns. ● You can choose among the premium options i.e., single, limited, or regular payments. ● The premium allocation fees are lower for higher investments. |

|

HDFC Life Click 2 Invest (UIN: 101L178V01) |

It is a market-linked insurance plan that combines life cover and wealth creation. ● It offers 10 fund options to match your risk profile. ● You can opt to receive the maturity benefit either in a lump sum or in regular instalments. ● The maturity benefit is tax-free under Section 10(10D) Subjected to conditions as prescribed. |

|

HDFC Smart Protect Plan (UIN: 101L175V07) |

This plan takes care of long-term financial needs and also provides life cover. ● You receive 100 times# the premiums paid as the sum assured. ● You have 11 fund options to choose from. ● Loyal customers are rewarded with a refund of ● 2 to 3 times of mortality charges. ● 2 times the premium allocation charges. ● Fund management charges. ● 2 times investment guarantee charges. ● The plan provides a Minimum Assured Benefit in the form of a capital guarantee, which is not affected by market volatility. ● You can either pay the premium regularly or for a limited period of 5 to 12 years. ● The Decreasing Cover or Decreasing Cover with Capital Guarantee options allow you to reduce the death cover after a certain period. |

What is the Role of the ULIP Plan in Wealth Creation?

The ULIP Plan helps wealth creation in the following ways:

Flexibility to choose funds

ULIP plan offer the flexibility to choose funds among equity, debt and hybrid depending on your risk appetite and personal financial goals. With HDFC Life Click 2 Wealth you have the options to choose from 17 fund options.

...Read More

Power of Compounding

The returns earned are reinvested annually so that they earn returns too. Over time, this mechanism returns significantly increases the corpus. ULIP plans are ideal for long-term goals such as estate planning, retirement planning, children’s education, etc.

...Read More

Long-Term Equity Exposure

Investment in equity funds has high growth potential when invested for longer periods. Staying invested through various market cycles helps overcome short-term market volatility and benefit from long-term growth trends, making it ideal for long-term financial goals.

...Read More

Disciplined Investing

The regular premium payments in ULIP plans encourage consistent savings. The 5-year lock-in period prevents impulsive withdrawals and helps investors stay committed to their long-term financial goals while their investment is steadily growing to create wealth.

...Read More

Fund Switching + Top-ups

The fund-switching option allows investors to adjust their portfolio according to changing market conditions, their risk appetite, and financial goals. This feature helps users to have control over their investment strategy.

The top-up feature helps in investing surplus funds anytime during the policy term to scale your investments and boost the growth potential without investing in a fresh plan.

...Read More

Why Investment Returns are a Critical Factor?

Optimizing your ULIP's investment returns is essential for building long-term wealth and securing your financial future. In a ULIP, market-linked returns are the engine that drives your fund's growth, helping you achieve significant gains over time. Higher returns can amplify your savings, providing you with the financial flexibility to meet future goals such as retirement, education, or major life milestones. Selecting a ULIP with strong growth potential is key to ensuring that your investment works hard for you. To explore the best ULIP options and find the plan that aligns with your financial aspirations, click the tabs below.

ARN - MC/02/25/21389

Calculating Best ULIP Plan Returns Using the Power of Compounding

ULIPs help grow your wealth with compound interest. Let’s see how much your money can grow in various scenarios:

Monthly Contribution |

Investment Period |

Estimated Returns at 4% |

Estimated Returns at 8% |

INR 1,60,000 |

10 years |

INR 2,30,51,725 |

INR 2,78,14,199 |

INR 87,000 |

15 years |

INR 2,09,04,625 |

INR 2,83,46,806 |

INR 51,000 |

20 years |

INR 1,82,24,184 |

INR 2,80,06,322 |

INR 20,000 |

30 years |

INR 1,34,60,385 |

INR 2,71,87,970 |

As we can see from the table above, ULIPs work best when you stay invested for longer. Funds that offer a higher interest rate can boost your corpus, allowing you to build up a significant amount even if you start with a small contribution amount. From this demonstration, we understand the power of compounding and the role ULIP plays in building long-term wealth.

HDFC Life Smart Protect Plan Fund Performance

List of Funds available with this product

Equity Funds

View All* Data as of 30th June 2025. Past Performance is not indicative of future performance of the fund.

NAV

29.4937

17.09.2020

52 week High

07.02.2020

52 week Low

23.03.2020

* Data as of 30th June 2025. Past Performance is not indicative of future performance of the fund.

* Data as of 30th June 2025. Past Performance is not indicative of future performance of the fund.

Top 300 Alpha 50 Fund

ULIF07828/02/25Alpha300Fd101

NAV

10.2003

2025-07-07

52 wk High

2025-06-30

10.3268

52 wk Low

2025-06-19

9.9624

vs

Note: returns over 1 year have been annualized

+0.20%

-0.20%

- 1 Month

- 1 Year

- 3 Years

- 5 Years

Diversified Equity Fund

ULIF05501/08/13DivrEqtyFd101

NAV

42.3942

2025-07-07

52 wk High

2024-09-26

43.7491

52 wk Low

2025-03-04

36.5195

vs

Note: returns over 1 year have been annualized

+0.20%

-0.20%

- 1 Month

- 1 Year

- 3 Years

- 5 Years

Discovery Fund

ULIF06618/01/18DiscvryFnd101

NAV

42.0646

2025-07-07

52 wk High

2025-06-30

42.35

52 wk Low

2025-02-28

34.5476

vs

Note: returns over 1 year have been annualized

+0.20%

-0.20%

- 1 Month

- 1 Year

- 3 Years

- 5 Years

Equity Advantage Fund

ULIF06723/03/18EqtyAdvtFd101

NAV

28.6954

2025-07-07

52 wk High

2024-09-26

29.7599

52 wk Low

2025-02-28

24.3917

vs

Note: returns over 1 year have been annualized

+0.20%

-0.20%

- 1 Month

- 1 Year

- 3 Years

- 5 Years

Sustainable Equity Fund

ULIF07019/07/21SustnblEqF101

NAV

14.4789

2025-07-07

52 wk High

2024-09-27

15.375

52 wk Low

2025-04-07

12.6074

vs

Note: returns over 1 year have been annualized

+0.20%

-0.20%

- 1 Month

- 1 Year

- 3 Years

- 5 Years

Flexi Cap Fund

ULIF07114/07/23FlexiCapFd101

NAV

15.4974

2025-07-07

52 wk High

2024-09-26

15.9839

52 wk Low

2025-02-28

13.2028

vs

Note: returns over 1 year have been annualized

+0.20%

-0.20%

- 1 Month

- 1 Year

- 3 Years

- 5 Years

Midcap Momentum Fund

ULIF07317/01/24MidCpMoIdx101

NAV

11.2927

2025-07-07

52 wk High

2024-09-24

12.4139

52 wk Low

2025-03-13

9.2193

vs

Note: returns over 1 year have been annualized

+0.20%

-0.20%

- 1 Month

- 1 Year

- 3 Years

- 5 Years

Capital Growth Fund

ULIF06301/04/15CapGrwthFd101

NAV

28.8087

2025-07-07

52 wk High

2024-09-27

32.593

52 wk Low

2025-02-28

25.6107

vs

Note: returns over 1 year have been annualized

+0.20%

-0.20%

- 1 Month

- 1 Year

- 3 Years

- 5 Years

Nifty Alpha 30 Fund

ULIF07528/05/24AlphaIdxFd101

NAV

8.7505

2025-07-07

52 wk High

2024-08-30

10.1633

52 wk Low

2025-02-28

7.115

vs

Note: returns over 1 year have been annualized

+0.20%

-0.20%

- 1 Month

- 1 Year

- 3 Years

- 5 Years

Top 500 Momentum 50 Fund

ULIF07616/10/24Top500MoFd101

NAV

9.2182

2025-07-07

52 wk High

2024-12-16

10.4758

52 wk Low

2025-04-07

7.5498

vs

Note: returns over 1 year have been annualized

+0.20%

-0.20%

- 1 Month

- 1 Year

- 3 Years

- 5 Years

Debts Funds

View All* Data as of 30th June 2025. Past Performance is not indicative of future performance of the fund.

NAV

29.4937

17.09.2020

52 week High

07.02.2020

52 week Low

23.03.2020

* Data as of 30th June 2025. Past Performance is not indicative of future performance of the fund.

* Data as of 30th June 2025. Past Performance is not indicative of future performance of the fund.

Bond Fund

ULIF05601/08/13Bond Funds101

NAV

21.2751

2025-07-07

52 wk High

2025-05-28

21.3863

52 wk Low

2024-07-08

19.5584

vs

Note: returns over 1 year have been annualized

+0.20%

-0.20%

- 1 Month

- 1 Year

- 3 Years

- 5 Years

Hybrid Funds

View All* Data as of 30th June 2025. Past Performance is not indicative of future performance of the fund.

NAV

29.4937

17.09.2020

52 week High

07.02.2020

52 week Low

23.03.2020

* Data as of 30th June 2025. Past Performance is not indicative of future performance of the fund.

* Data as of 30th June 2025. Past Performance is not indicative of future performance of the fund.

Capital Secure Fund

ULIF06401/04/15CapSecFund101

NAV

15.6666

2025-07-07

52 wk High

2025-05-28

15.76

52 wk Low

2024-07-08

14.5165

vs

Note: returns over 1 year have been annualized

+0.20%

-0.20%

- 1 Month

- 1 Year

- 3 Years

- 5 Years

Dynamic Advantage Fund

ULIF08028/02/25DynamicFnd101

NAV

10.916

2025-07-07

52 wk High

2025-06-27

10.9626

52 wk Low

2025-04-07

9.7829

vs

Note: returns over 1 year have been annualized

+0.20%

-0.20%

- 1 Month

- 1 Year

- 3 Years

- 5 Years

What are the Types of Charges in ULIP?

Several charges are associated with ULIP that impact the amount invested and reduce the overall returns.

Premium Allocation Charges

This is collected upfront at the time of policy purchase. If your investment is Rs. 2.00 lakhs and the premium allocation charges are 3% of the investment i.e., Rs. 6000, then only 1.94 lakhs will be invested.

...Read More

Policy Administration Charges

Policy administration charges are collected monthly and deducted from the fund value. Assume the charges are Rs. 500 monthly for a 20-year plan. It will amount to Rs. 1,20,000 over 20 years, and your fund value is reduced to that extent.

...Read More

Fund Management Charges

Fund management charges are currently capped at 1.35% per annum of the fund value. A Rs. 2.00 lakh fund will have fund management charges of Rs. 2700/-, which will be deducted annually from your fund value.

...Read More

Mortality Charges

This fee is for providing life cover and depends on the age of the investor and the sum assured. It is collected monthly from your fund value.

...Read More

Fund Switching Charges

Charges are collected when the investor switches from one to another within the same group. The charges are nominal and are deducted from the fund value.

...Read More

Partial Withdrawal Charges

Charges are collected for the premature withdrawal of some units.

...Read More

Since the charges collected reduce the overall returns to a large extent, it is recommended to invest in ULIP plans with nominal changes. Even a 1% charge can lead to lakhs of rupees over 20 years.

How to Claim Tax Benefit on ULIPs?

A ULIP is a financial instrument that provides the dual benefit of comprehensive life coverage and wealth growth. Additionally, a policyholder can avail various ULIP tax benefits. A ULIP plan offers the following tax benefits:

Tax Benefits on ULIP Premiums

Tax Benefits on Maturity Amount

Tax-Free Payout

You can claim deductions of up to Rs. 1.5 Lakh every year on premiums applicable under Section 80C3 of the Income Tax Act of 1961, subject to the availability of terms and conditions

Maturity benefits existing under the ULIP policy are exempted under Section 10(10D)3 of the Income Tax Act, 1961.

The life coverage amount paid out to the nominee under certain unfortunate incidents is subject to tax exemption under Section 10(10D)3 of the Income Tax Act. This thereby ensures complete payout to families and financial support during times of need.

How to Buy a ULIP Plan Online?

To buy ULIP online, follow the steps given below:

-

01

Step 1

Access the official website of the insurer.

-

02

People Engagement

Respect your colleagues and contribute towards an engaged work environment. -

03

Step 3

Choose the ULIP policy term and the premium amount that fits your pocket.

-

04

Step 4

You will be directed to the payments page.

-

05

Step 5

Choose the payment mode.

-

06

Step 6

Make the payment to complete the transaction.

What are the Mistakes to Avoid When Investing in a ULIP Plan?

Having a Short-Term Investment Horizon

Mistake :

To invest with an expectation of gaining quick profits within 2-3 years (short-term)

Why avoid? :

ULIPs have a mandatory lock-in period of 5 years and are designed to create wealth over the long-term (10-15 years). Charges such as premium allocation charges and mortality charges are high initially but reduce for longer policy tenure. Exiting the policy before 5 years will also bring in surrender charges.

Correct approach :

Stay invested for the long term to take advantage of the power of compounding and reducing charges.

Not Aligning with Risk Appetite

Mistake :

Opting for a fund allocation as per popularity or agent advice rather than your own risk appetite and goals.

Why avoid? :

Allocating funds that are not in-line with your investment objectives can lead to decisions made in panic causing losses.

Correct approach :

Invest as per your risk appetite. If you are risk averse and your goals are nearing then you should opt for a fund allocation that doesn’t undergo sudden fluctuations. On the other hand if you have a higher risk appetite and have a longer investment horizon then you can opt for higher equity exposure.

Underestimating Charges

Mistake :

Lack of understanding of the associated charges of your ULIP policy.

Why avoid? :

ULIPs have multiple associated charges for premium allocation, policy administration, fund management, policy surrender and mortality. These charges have an impact on the returns especially during the initial years of the policy.

Correct approach :

Compare charges across products and look for ULIPs that have lower charges or the charges reduce over time.

Falling for the promise of high returns

Mistake :

Falling for false promises of guaranteed high returns, as ULIPs are market-linked products.

Why avoid? :

You might be promised abnormally high returns in comparison to fixed return products which will lead to misalignment of expectations later on.

Correct approach :

To accept the fact that ULIPs are market-linked product and its returns are directly dependent on the market conditions which are unpredictable.

Lack of understanding of the current taxation rules

Mistake :

Considering that ULIP maturity amount is completely tax-free without any conditions.

Why avoid? :

There is no doubt that ULIPs are a great way to save tax under Section 80C and 10(10D) of the Income Tax Act, 1961 subject to the conditions as prescribed.

Correct approach :

If your premiums are likely to exceed Rs.2.5 lakh then it is recommended that you consult a tax expert to get a better understanding

Not reviewing fund performance regularly

Mistake :

Not reviewing your ULIP fund performance and policy charges in regular intervals

Why avoid? :

The returns your ULIP generates depend on the performance of the fund(s) you have chosen. Without regularly monitoring the fund’s performance you might continue to invest in an underperforming fund without making the necessary changes.

Correct approach :

You should regularly monitor your fund’s performance and switch funds or redirect future premiums if required.

Stop paying premiums

Mistake :

To discontinue the policy due to financial constraints or dissatisfaction with fund performance without understanding the consequences.

Why avoid? :

If you don’t pay your ULIP premiums regularly then your policy will become a discontinued policy and you will earn minimal returns till the lock-in period of 5 years

Correct approach :

You should choose to invest an amount that you can consistently pay through the term of the policy.

How to Manage ULIP Funds?

Use Premium Redirection

Study the market trend, review your goals, and allocate the future premiums based on the changing circumstances without altering your current investments. Premium direction helps leverage market opportunities for better returns.

Set a Review Schedule

Review your fund performance every few months and readjust your portfolio depending on market conditions, your risk appetite, and financial goals.

Align Switching with Goals

The objective of fund switching is to minimise losses. For short-term goals, choose debt funds and earn stable returns. Equity is more suitable for long-term growth. Ensure your investment portfolio aligns with your life goals and time horizon to maximise returns.

What Are the Myths About Investing in ULIPs?

The few common myths about investing in ULIPs include:

ULIPs Are Costly

Reality: Because of high premiums and charges, many consider ULIPs a costly investment plan. However, the ULIP charges are not so high now. Earlier, the charges were as high as 6-10%. But now, charges are reduced to 3%, applicable for the first 10 years of holding. This charge is 2.25% for more than 10 years of holding. At present, low-cost ULIPs charge lower prices than similar investments, making them affordable options.

ULIPs Are Not for Investing Surplus Funds

Reality: With the ULIP top-up option, you can invest surplus funds when available. A policyholder can pay the top-up premium during any time of the policy tenure and receive the same tax benefits as regular premium payments.

ULIPs Cannot Be Discontinued

Reality: Before ULIPs complete the lock-in period of 5 years, you can discontinue the ULIPs and avail the surrender value after completion of lock-in period . Most importantly, you need not deposit any surrender charges for discontinuing before the end of the policy tenure if it’s after the lock-in period.

ULIPs Are Risky Financial Instruments

Reality: If you are a risk lover, you can continue investing in a conservative fund. However, you can also choose between a mix of equity and debt funds, also known as balanced funds. Additionally, you can switch between funds, considering your risk appetite.

ULIPs Do Not Provide Health and Accident Coverage

Reality: Since ULIPs provide dual benefits of insurance coverage with investment, just like other insurance plans, they also have rider options.

Thus, during any extreme condition, a policyholder can benefit from partial withdrawal and meet their desired cash requirements.

Life Coverage Reduces with Market Volatility

Reality: Many people believe that because ULIPs are linked with equities, the returns create a deep impact on life coverage. But, without affecting the life coverage, ULIPs either pay out the fund value or complete life coverage, whichever is more, upon the sudden demise of the policyholder.

ULIPs Simplified

Watch Mr. Prasun Gajri, CIO HDFC Life answer all the questions on ULIP.

ULIPs can be really uncomplicated!

Tune in to this video to know all about ULIPs.

Riders Available with ULIP Plans

Riders add more bang for your buck.

-

HDFC Life Income Benefit on Accidental Disability Rider – Linked

UIN: 101A038V01

A Linked, Non-Participating Pure Risk Premium, Individual Life rider where you can get additional income benefits over and above your Sum Assured in the event of total permanent disability due to an accident.

DOWNLOAD -

HDFC Life Protect Plus Rider – Linked

UIN: 101A037V01

A Linked, Non-Participating Pure Risk Premium, Individual Life/Health rider where you can get protected with a proportion of Rider Sum Assured in case of accidental death or partial/total disability due to accident or diagnosed with Cancer.

DOWNLOAD -

HDFC Life Health Plus Rider – Linked

UIN: 101A034V01

A Linked, Non-Participating Savings/Pure Risk Premium, Individual Health rider where you can get lump sum benefit equivalent to Rider Sum Assured on diagnosis of any of the covered 60 Critical Illnesses or benefit as a proportionate of the Rider Sum Assured on diagnosis of Early Stage Cancer / Major Cancer depending on the plan option chosen.

DOWNLOAD -

HDFC Life Waiver of Premium Rider – Linked

UIN: 101A035V01

A Linked, Non-Participating, Individual Pure Risk Premium, Life/Health rider where you can get Waiver of Premium for the base policy premium and premiums of any other additional riders, in case of death, disability or diagnosis of any listed critical illnesses of the Rider Life Assured. Enjoy continued policy benefits even in case of life's eventualities.

DOWNLOAD

Term Related to Unit Linked Insurance Plans

The ULIP fund value lets you know how much your investment is worth at any given time. You can calculate the amount the multiplying the number of units owned by the Net Asset Value (NAV) or monetary value of each unit.

The sum assured refers to the life insurance payout. The beneficiary receives the sum assured on the policyholder's unfortunate demise during the policy term.

ULIPs allow partial withdrawals from the collected corpus in certain circumstances after the lock-in period. The policyholder can withdraw a small amount from the fund to deal with certain financial situations.

A fund switch allows you, the investor, to make changes to your investment allocation as part of your plan. The number of ULIP funds allowed per year depends on your policy.

A top-up is an additional amount you can pay, over and above the regular premium, to increase the investment in your ULIP.

Your policy document is a contract between you, the policyholder, and your insurance company. You agree to make premium payments, and the insurance company agrees to invest your money and provide life insurance coverage.

Some ULIPs only require one investment at the start, so they are single-premium contracts.

Most ULIPs require you to make monthly, quarterly, biannual or annual payments towards your plan, making them regular-premium contracts.

You can give up your ULIP plan before maturity in contract surrender.

The surrender value refers to the amount the insurance company owes you on contract surrender.

Maturity benefits refer to the funds payable to you by your insurance company on maturity.

On the policyholder's unfortunate demise, the beneficiary receives the sum assured, which is the death benefit.

The survival benefit refers to the periodic benefits the ULIP plan provides the policyholder while the plan is active.

Every insurance company levies certain costs on their ULIPs, such as administrative charges, mortality charges, fund allocation charges and more.

Ulip Plans - FAQ's

What is the full form of ULIP?

ULIP stands for Unit-Linked Insurance Plans. It offers both insurance and investment avenues.

What are different types of funds that ULIP plans would invest in?

Depending on one's financial goals and risk appetite, investors can choose between equity, debt and/or other instruments to invest in. Funds under ULIP plan include a number of instruments. The ratio of debt to equity held is different for every fund. A ULIP has multiple such funds to choose from.

How much return is guaranteed in ULIPs?

The returns on ULIP plans can vary because the investor gets to choose the combination of equity, debt, hybrid funds in their investment. ULIPs with less risk exposure tend to offer lower returns compared to high-risk equity ULIPs.

How units are allotted under a ULIP plan?

Insurance providers collect policyholders’ capital and invest it in funds of their choice. After the amount is invested, the total is divided into 'units' of a specific value. These 'units' are allocated to the investor according to the amount invested by them.

How can I track my ULIP’s fund value?

Fund value simply is the net asset value or NAV of a fund on the given day, multiplied by the number of units held by the investor.

For example, if a fund's NAV is ₹ 50 and an investor holds 3000 units of the fund, the fund value for the investor will be ₹ 50 x 3000 = ₹ 1,50,000.

Comparing the initial and current NAV shows a fund’s progress and returns earned.

What are the main benefits of ULIP plan?

The main feature of ULIPs is that they are insurance plans that help build long-term wealth with their market-linked investment options. They offer a high return potential while also providing dual tax benefits, both on premium payments and on payouts/sum received after maturity.

As per Income Tax Act, 1961. Tax benefits are subject to changes in tax law.

Can we increase the premiums for a ULIP plan?

Investors that have been regular in their premium payments can opt for paying ‘top-up’ premiums, which are additional investments towards the plan. Investors can tap into the potential of a ULIP with good performance history and good returns with these extra premiums.

Can we purchase a ULIP with only a single payment?

Yes. Policyholders can opt for a single premium ULIP plan which requires a one-time payment at the time of purchase of the policy, instead of regular premiums. After the maturity period, the policyholder receives the sum assured. Top-up premiums for these ULIPs may not be available during the first 5 years.

Can I cancel/surrender my ULIP plan?

Yes, you can. The lock-in period for ULIPs is 5 years. If you plan to cancel/surrender the plan after 5 years, you will get the accumulated funds till the date of surrender. If you surrender before the lock-in period then discontinuance charges will be deducted and the balance amount will be paid to the policyholder after the completion of the 5 years lock-in period.

Can we partially withdraw from the ULIP amount?

Most ULIP plans have a lock-in period of 5 years after which the policyholder can choose to withdraw a part of their fund, if the need arises. This is done by ‘cancelling’ some of the units held. There is a limit to the amount that can be withdrawn and it may vary across plans.

Can we surrender a ULIP plan at any time?

The entire fund value is paid to the policyholder if a ULIP plan is surrendered after the 5-year lock-in period. However, the process of surrendering the policy before 5 years is different. The amount will be paid to the policyholder only after the end of 5 years. However, the insurance provider will deduct discontinuance charges from the fund value. The balance is transferred to a Discontinued Policy (DP) fund and a fund management charge of not more than 0.5% is applied. The DP fund will earn interest over time to provide the minimum return guaranteed by the provider.

What is the meaning of fund value?

The fund value refers to the total value of the units a policyholder owns. In ULIP, investors can choose from a variety of schemes as per their risk appetite and financial goals. Fund value on a particular day can be calculated by multiplying the Net Asset Value (NAV) of a unit on that day to the number of units owned by a policyholder.

What is the expiry date of the lock-in period?

The time for which a policyholder cannot withdraw or liquidate the accumulated funds is called the lock-in period.

How Can I Reduce Risk on my ULIP Investment?

ULIP plans provide a variety of fund options for an investor to choose from. Ranging from aggressive to conservative ULIP plans, you can choose as per the market scenarios and your risk-taking ability. If you are risk-averse then you can choose conservative ULIP plans that invest in the debt market.

Is interest on ULIP taxable?

Interest earned on ULIPs is exempt from taxes if the annual premium is up to INR 2,50,000 per year. For annual premiums over the amount, the interest will attract Long-Term Capital Gains (LTCG) tax of 10%.

As per Income Tax Act, 1961. Tax benefits are subject to changes in tax law.

Is ULIP a good plan?

ULIPs provide both insurance and investment, making them a good financial tool to have in your portfolio. They allow flexible investment and give you control over fund allocation, enabling you to decide how and where money gets invested.

What is the difference between ULIP plan, Mutual Funds and SIP?

A Unit-Linked Insurance Plan is a type of investment plan that also provides an insurance component.

Mutual funds are investments that pool together resources from several investors. They do not have an insurance component.

A SIP or Systematic Investment Plan refers to a method of investment in mutual funds.

What happens if I can’t continue ULIPs after five years?

If you discontinue your policy after five years, you will receive the policy's surrender value.

What is sum assured in a Unit-Linked Insurance Plan?

The sum assured refers to the life insurance payout the policyholder’s beneficiary receives as the death benefit.

Can I withdraw the ULIP after five years?

Yes, ULIPs today have a lock-in period of five years, so policyholders are free to withdraw their ULIP plan after this time, though it is not encouraged. You can make a partial withdrawal during some financial emergencies as long as the amount you withdraw does not exceed a percentage of the total premiums paid.

Can I withdraw the ULIP after three years?

No, you cannot withdraw your ULIP plan before the five-year lock-in period. If you surrender it after three years, you will not receive any of the funds payable until after the lock-in period ends.

Is ULIP tax free after five years?

If you surrender your ULIP plan after five years, the surrender value does not attract any taxes, subject to prevailing tax laws.

Is ULIP tax-free on maturity?

The maturity benefit of a ULIP plan is tax-free only if the total premiums paid per year do not exceed INR 2,50,000. If the premiums exceed INR 2,50,000, the maturity amount will attract a 10% LTGC tax3

What is the average return on ULIPs?

ULIPs are market-linked products, so the returns vary depending on market fluctuations, the plan tenure, and your selected funds. You must decide on the best investment avenues based on previous performance, projected returns, and personal financial goals.

Can I surrender my ULIP before five years?

Yes, it is possible to surrender a ULIP plan before the five-year lock-in period ends, but it is not advisable. You will not receive any payouts until after the lock-in period ends if you surrender your ULIP before five years. Additionally, you could have to pay a surrender fee and tax on the investment amount.

Is ULIP better than FD?

A ULIP can be better than an FD if you have a higher risk tolerance and the aim of getting market-linked returns. ULIP ensures the safety of money by providing comprehensive life coverage. It also provides chances of earning high returns through investing.

How to make money through ULIPs?

With a systematic investment plan and market-linked returns, you can make money through ULIPs. With ULIP, you can generate wealth to achieve your long-term goals of meeting your child's expenses, owning a dream house, and more.

Not sure which insurance to buy?

Talk to an

Advisor right away

Advisor right away

We help you to choose best insurance plan based on your needs

Here's all you should know about ULIP insurance.

We help you to make informed insurance decisions for a lifetime.

HDFC Life

Reviewed by Life Insurance Experts

HDFC LIFE IS A TRUSTED LIFE INSURANCE PARTNER

We at HDFC Life are committed to offer innovative products and services that enable individuals live a ‘Life of Pride’. For over two decades we have been providing life insurance plans - protection, pension, savings, investment, annuity and health.

Popular Searches

- what is ulip

- ULIP

- ULIP Calculator

- ulip tax benefits

- types of ulip

- why to invest in ulip

- Ulip Vs SIP

- elss vs ulip

- ulip lock in period

- term insurance plan

- savings plan

- retirement plans

- health insurance plans

- child insurance plans

- group insurance plans

- bmi calculator

- compound interest calculator

- Understanding ULIP Insurance

- ULIP Charges

- ULIP Returns in 10 Years

- ULIP for Wealth Creation

- ULIP for Retirement

- ULIP for Health Benefits

- ULIP for Child Education

- Capital Guarantee Solution Plans

- Annuity From NPS

- Retirement Calculator

- Pension Calculator

- What is Investment

- nps vs ppf

- short term investment plans

- safest investment options

- one time investment plans

- types of investments

- Best Investment Plans

- Money Back Policy

- life Insurance plans

- life Insurance

- Zero Cost Term Insurance

- critical illness insurance

- Whole Life Insurance

- benefits of term insurance

- types of term insurance

- Endowment Policy

- Benefits of Life Insurance

- Benefits of Health Insurance

- Health Insurance for Senior Citizens

- Health Insurance for NRI

- Saving Schemes

- Ulip for NRI

- Savings Calculator

- Retirement Planning

- Best Term Insurance Plan for 1 Crore

- features of term insurance

- personal accident insurance

- Insurance Advisor

- Child Education Planner

In unit linked policies, the investment risk in the investment portfolio is borne by the policyholder. The Unit Linked Insurance products do not offer any liquidity during the first five years of the contract. The policyholders will not be able to surrender/withdraw the monies invested in Unit Linked Insurance Products completely or partially till the end of fifth year.

Life Insurance Coverage is available in this product. The unit linked insurance products do not offer any liquidity during the first five years of the contract. The policyholder will not be able to surrender/withdraw the monies invested in unit linked insurance products completely or partially till the end of fifth year. Unit Linked Funds are subject to market risks and there is no assurance or guarantee that the objective of the investment fund will be achieved. The premium shall be adjusted on the due date even if it has been received on advance.

Unit Linked Life Insurance products are different from the traditional insurance products and are subject to the risk factors. The premium paid in Unit Linked Life Insurance policies are subject to investment risks associated with capital markets and the NAVs of the units may go up or down based on the performance of fund and factors influencing the capital market and the insured is responsible for his/her decisions. The name of the company, name of the brand and name of the contract does not in any way indicate the quality of the contract, its future prospects or returns. Please know the associated risks and the applicable charges, from your insurance agent or the intermediary or policy document of the insurer. The various funds offered under this contract are the names of the funds and do not in any way indicate the quality of these plans, their future prospects and returns.

1. Opt for Settlement Option to receive maturity benefit in periodical installments.

3. Tax benefits & exemptions are subject to conditions of the Income Tax Act, 1961 and its provisions. Tax Laws are subject to change from time to time. Customer is requested to seek tax advice from his Chartered Accountant or personal tax advisor with respect to his personal tax liabilities under the Income-tax law.

6. Death Benefit under the product - Sum Assured less all withdrawals made during the two year period immediately preceding the death of the Life Assured. Unit Fund Value based on the number of units and the Unit Price of the fund is also payable. The Minimum death benefit will be at least 105% of the total premiums paid.

8. Assured maturity benefit will be paid only on policy maturity provided all due premiums have been paid and will not apply on death or surrender.

10. Save 46,800 on taxes if the insurance premium amount is Rs.1.5 lakh per annum and you are a Regular Individual, Fall under 30% income tax slab having taxable income less than Rs. 50 lakh and Opt for Old tax regime

13. This is subject to underwriting norms.

## Individual death claim settlement ratio by number of policies as per audited annual statistics for FY 2024-25.

~ This is the return of the benchmark index fund and not indicative of HDFC Life Top 300 Alpha 50 fund performance (SFIN - ULIF07828/02/25Alpha300Fd101). Source: https://www.nseindia.com/

**The returns mentioned is the 5-year benchmark return percentage of Nifty Alpha 50 index data as of April 30, 2025, and is not indicative returns of HDFC Life’s Top 300 Alpha 50 fund(SFIN:ULIF07828/02/25Alpha300Fd101) Source: https://www.niftyindices.com/Factsheet/Factsheet_Nifty_Alpha50.pdf

* Online Premium for HDFC Life Sampoorn Nivesh Plus policy (UIN: 101L180V01) under the Classic Plus Benefits Plan assume an 8% annualized return over a 20-year policy term with a 20-year premium-paying period; please note that these assumed returns are not guaranteed and do not represent minimum or maximum outcomes, as actual performance will depend on various factors including future investment performance. Some benefits under this plan are guaranteed, while others are variable and contingent on the insurer’s future performance in the life insurance business, and the calculations vary based on the selected death benefit amount: for a benefit of Rs. 1,000,000, the the death benefit value is Rs. 11,52,960; for benefits of Rs. 2,000,000, Rs. 3,000,000, or Rs. 5,000,000, the death benefit value is Rs. 21,12,960; and for benefits of Rs. 8,000,000 or Rs. 10,000,000, the the death benefit value is Rs. 96,00,000. Premiums are paid on a regular, monthly basis and are exclusive of applicable taxes and levies, with an example monthly premium of Rs. 2,601 equating to approximately Rs. 86.70 per day. These illustrations are provided for informational purposes only and do not guarantee future performance.The calculations will differ for the remaining illustrations.

# Tax benefits & exemptions are subject to the conditions of the Income Tax Act, 1961 and its provisions. Tax Laws are subject to change from time to time. Customer is requested to seek tax advice from his Chartered Accountant or personal tax advisor with respect to his personal tax liabilities under the Income-tax law.

The Unit Linked Insurance products do not offer any liquidity during the first five years of the contract. The policyholders will not be able to surrender or withdraw the monies invested in Unit Linked Insurance Products completely or partially till the end of fifth year.

Unit Linked Life Insurance products are different from the traditional insurance products and are subject to the risk factors. The premium paid in Unit Linked Life Insurance policies are subject to investment risks associated with capital markets and the NAVs of the units may go up or down based on the performance of fund and factors influencing the capital market and the insured is responsible for his/her decisions. HDFC Life Insurance Company Limited is only the name of the Insurance Company, The name of the company, name of the contract does not in any way indicate the quality of the contract, its future prospects or returns. Please know the associated risks and the applicable charges, from your Insurance agent or the Intermediary or policy document of the insurer. The various funds offered under this contract are the names of the funds and do not in any way indicate the quality of these plans, their future prospects and returns.

HDFC Life Smart Protect Plan (UIN: 101L175V07) is a Unit Linked Non-Participating Individual Life Insurance Savings Plan, Life Insurance Coverage is available in this product.

HDFC Life Sampoorn Nivesh Plus (UIN No: 101L180V01) is a Unit Linked Non-Participating Individual Life Insurance Savings Plan, Life Insurance Coverage is available in this product.

HDFC Life Click 2 Wealth (UIN-101L133V03) is a Unit Linked Non-Participating Individual Life Insurance Savings Plan, Life Insurance Coverage is available in this product.

HDFC Life Click 2 Invest (UIN: 101L178V01) is a Unit Linked Non-Participating Individual Life Insurance Savings Plan, Life Insurance Coverage is available in this product.

^https://www.hdfclife.com/content/dam/hdfclifeinsurancecompany/about-us/pdf/investor-relations/financial-information/Quarterly-financial-results/HDFC-Life-12M-FY2025-Press-Release.pdf

ARN - MC/06/25/24483